文/投资人记事

明星基金经理葛兰又闹出很多传闻,又上热搜了。

读者都知道,小雅不喜欢八卦绯闻,也不参与渲染情绪,但是看到很多基民在越跌越买,“抄底” 葛兰的基金,小雅还是很想提醒一句:万万不可!

小雅先就葛兰事件做一些自己的理解和观察,跟读者朋友一起聊聊基金常识。再来说说,为什么非常不建议、甚至用万万不可,来劝大家不要 “抄底” 葛兰的基金。

前面有些啰嗦,是为了交流常识,后面是结论性观点。只是小雅一家之言,深夜成文,欢迎大家留言讨论,想要宣泄情绪的请走开,本地只欢迎客观讨论和有价值的分析。

一 葛兰的水平到底怎么样?

1,先说一个很多人在争议的问题:葛兰如此遭众人网骂,冤还是不冤?

小雅的看法,有点冤,但也不算冤。跟业绩有关,也跟业绩无关。

甚至从实惠的角度说,无论中欧基金还是葛兰,在骂声中得到了规模和管理费,没什么可冤的,真正的冤大头是信息不对称和专业不对称的基民。

2,很多人在计算,葛兰给基民亏了多少钱,这中间有些冤,也有一些不冤,需要剥离开来。

首先,是不是基金经理亏损了就该挨骂?当然不是!

是不是亏损总量很大就该挨骂?也不是!

做投资,都是多因素缠绕,需要综合考量来分析和判断,不能简单的线性推理。

3,比如,简单用盈亏总量论英雄,就非常不理性。

假设指数下跌 30%,一个管理 500 亿规模的基金经理给基民亏了 50 亿,是 10%,一个管理 10 亿规模的基金经理给基民亏了 3 亿,是 30%,不是亏 50 亿的基金经理就更差?显然不是!

4,很多人计算:葛兰某日就亏了 8 亿,多么骇人听闻,简单的总量亏损计算,除了情绪,实在没意义!

0.8% 的日涨跌对于 A 股,真不算什么。落在每个基民身上,亏损就是 0.8%,而不是 8 亿。

5,还有基民说,不管,谁让你要管这么大规模呢?你可以少管一些,可以限购啊!

没错,是该限购,但限购的逻辑是:市场容量和管理规模,都应该跟基金和基金经理的能力相匹配,而不是看某个阶段的亏损总量。

6,还有人说,不管你说什么,给基民亏这么多钱,你就没有存在价值。

这也太简单粗暴了!

比如 2008 年大熊市,指数从 6000 点一路跌到 1600 点,大批股票跌了 80-90%,很多公募基金跌 40%-60%,对基民来说,这是巨痛,但也是不能不接受市场现实。

基金寄生于股市,跟随于市场涨跌。并且,从主动基金长年要战胜指数的底层逻辑来说,必须要始终呆在市场里,而不是进进出出,错过了上涨机会。因此,不管有没有 60% 底仓限制,主动权益类公募都不会、也不应该空仓或长时间低仓位。

7,在熊市里,即便给基民亏了不少钱,公募基金整体还是大大战胜市场平均水平,比大多数股民的亏损好太多,不能简单用亏钱和回撤去衡量基金经理的投资能力。

虽然很多专业机构说,一个基金经理水平如何,就看他的回撤率。这太简单粗暴了!更多只是为了满足很多基民简单思考和简单结论的需要,并不如此。

有些行业主题基金,比如科技基金,本身行业波动比较大,回撤也会阶段性更高。

另外,如果有些基金阶段性回撤大,但是长期年化收益率并不差,它是在波动和收益之间选择了收益。有些基金经理选择控回撤和波动,多少会放弃和损失一些收益。

要长期没有较高波动地取得非常好的收益,是不太现实的。

这是选择问题,不是好坏问题。每个基金经理根据自己的性格和认知做选择,每个基民也根据自己的偏好和认知做选择,适合自己的就是最好的。

8,一定要说最重要的指标,小雅认为是长期年化收益率(起码 7 年以上,时间更长就更好)一定不能差,其他是拆解过程的辅助性指标。

9,总而言之,简单用亏损总量去说一个基金经理太差了,不科学。

简单用亏损幅度去评判一个基金经理的水平,也不科学。

简单用回撤率去评判基金经理的水平,还是很不科学。

评判一个基金经理的水平,核心还是看长期收益率。一个基金经理如果能有长期(最好是超过 10 年,甚至是 20 年、30 年)优秀的年化收益率(超过 15% 就非常优秀了),大概率是一个优秀的基金经理。

然后,用很多辅助性的数据,拆解不同阶段的表现,包括跟收益率、最大回撤、每单位的基金收益所承担的风险等等,有一系列的指标,包括持仓结构,换手率等等。

这些是去看他 / 她的业绩是否可持续、可复制。

10,说完基本逻辑,再回到葛兰,看看她的业绩到底如何。

说实话,小雅不知道。因为到目前为止,葛兰还谈不上有长期业绩。

虽然葛兰从 2015 年开始担任基金经理,但是管理同一产品时间最长的中欧医疗健康 A,也不到 6 年。

要剔除风格、运气的影响,最好是用 10 年以上的业绩去衡量,但国内资本市场和基金业的历史都不够长,管理单一产品超过 10 年的基金经理太少了,小雅做了减法,用 7 年的时间去衡量。

这个标准的逻辑是:基金经理管理单一产品至少亲历过一轮完整的大牛熊。

从 1999 年起步的大牛市,到 2001 年开始的大熊市;从 2006 年下半年至 2007 年上半年大牛市,之后的 2008 年是大熊市;再从 2014 年下半年和 2015 年上半年的大牛市,到 2015 年下半年开始的超级大熊市。

每个大牛和大熊之间,大概 7 年到 8 年。

小雅为什么一定要强调管理同一产品的时间,而不是把同一管理人在不同时间段的产品连接起来?

很简单,就是始终要在市场,同样的标尺衡量才有意义,这个产品管理 2 年,那个产品管 2 年,一共 10 年,你管了 5 个基金,假设中间正好少了一段熊市,数据会失真。

11,总的来说,葛兰还谈不上长期业绩,但阶段性表现出收益率和回撤率都很惊人(如上图),很大程度可能是受到这些年非常明显的医药赛道行情影响。

过去三年是基金大牛市,2016 年以来成立的主动权益基金,到目前为止,收益比葛兰好的有不少,但最大回撤超过 40% 的主动权益基金,也不会有很多。

尽管我们可能还需要更多时间去观察葛兰,但从阶段性的表现来看,与投资者的预期(管理规模反映预期)相比,葛兰的基金确实风险收益比没有那么高。

二 葛兰挨骂冤不冤?

12,也有很多人说,葛兰的主要资产是医药基金,跌得多也正常。对,也不对。

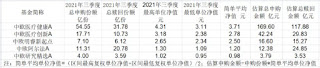

小雅统计了葛兰管理的两只基金任职期,同期所有主动医药基金情况,选了 40 亿以上规模、影响比较大的主动医药基金来比较。

有些基金名字不叫医药基金,但 “含药量” 非常高,就不计算在内了,否则,标准太含糊,也说不清楚。

就是名字里带医药、医疗的基金,正好 10 只,如下表:

从收益来看,按照中欧医疗健康成立(2016 年 9 月 29 日)以来的同期相比,赵蓓的工银瑞信前沿医疗 A 好于葛兰,最大回撤率明显小于葛兰。

并且,赵蓓的 最大回撤发生在 2018 年的极端熊市,市场能够接受,并且,那还是在规模相对较小的时期,“痛哭声” 没那么多。

而葛兰的回撤主要发生在 2021 年 7 月到 2022 年 2 月,在规模超级大并且高歌猛进时期,最大回撤高达 40.54%,这样的基民体验实在太差了。

时间相对短的中欧医疗创新 A 从成立(2019 年 2 月 28 日)以来,中欧医疗创新 A 的收益率是 78.47%,经历过过去半年的暴跌,截至 2022 年 2 月 10 日,是同期所有 10 只主动医药基金中表现最差的。

而从最大回撤率来看,高达 43.84%,中欧医疗创新 A 是所有基金当中最大回撤最大的。(工银瑞信医疗健康保健行业基金除外,因其最大回撤发生在 2015 年超级大熊市,没可比性。)

13,如果说,追高买入主题基金是基民的自我选择,有些选择是中欧基金公司和葛兰的主动所为,或是其在热搜上挨骂的最大原因。

对于基民来说,中欧基金通过营销对基金经理拔苗助长,管理能力和实际管理规模是否匹配,需要打个问号。

公开信息可见,葛兰是美国西北大学生物医学工程博士。历任国金证券研究员,民生加银基金公司研究员。

2014 年 10 月加入中欧基金公司,曾任研究员。2015 年 1 月起担任基金经理。

从下表可见,到 2020 年一季度末,一个掌管资金仅 5 年的基金经理,管理规模已经逼近百亿,此后更是一发不可收拾,直接再用两年不到的时间,站上千亿。

截至 2021 年 4 季度末,葛兰管理的 5 只基金,规模总计 1103.39 亿元。

14,有人说,张坤比葛兰也就多做了两年多时间基金经理,管理规模不也上千亿?为啥张坤能管千亿,凭啥葛兰不能管理千亿?

差别在于,张坤的千亿规模不是主动为之,在多只基金暂停大额申购之后,基民还在疯狂买入,易方达蓝筹精选已将限购金额降至每日 1000 元,甚至易方达中小盘被迫暂停了申购,规模还在上涨,这是被动涨规模。

葛兰的千亿规模有主动的成分,在前所未有的基金申购狂热中,中欧基金趁势而上,在热门电影上档时期,电影院广为投放广告,引发更大的认购热潮,这是主动推规模。

并且,葛兰的基金一直未对散户进行限购,到去年四季度末,中欧医疗健康规模已至 775 亿,但其仅仅限制了 100 万以上的大额认购,没有对散户做真正有效的限购。

15,从市场容量来看,张坤管理的基金都是全市场基金,可投资的范围大了很多。

而中欧医疗健康基金和中欧医疗创新 A 的主要投资标的是医药公司,这两只基金去年底的规模总计已逾 900 亿,可以腾挪、转身的空间,比张坤小了太多、太多。

这还没算不必公布的专户(私募型产品)规模。此处并非为张坤辩护,小雅也犯不着替谁辩护,而只是就市场的简单推演做一些逻辑上的分析。

下图是中证指数公司的中证医药卫生指数 (000933) 的基本情况。87 只成分股,总市值是 23331.23 亿元。

葛兰一个人管理的基金规模,占了其市值总量的 3.8%。简单理解,即便不挑股票,把这 87 只股票全部买了,都能占比 3.8%,进其前十大股东名单。

从成交量来看,2 月 10 该指数的成交量是 415.37 亿元。假设市场传闻发生(传闻当然是假的,但将来也未必不会发生),假设真的一日遭遇 400 亿赎回,为了应对赎回卖股票,等于指数的成分股当天的交易几乎全部来自于她。

通俗一些理解,这些公司要被她集体 “砸” 跌停多日,才能满足她的赎回资金需求。

这样的流动性风险是极高的,已然不是葛兰的管理能力所能覆盖的,在这种情况下,中欧基金依然没有采取限购措施,这存在极大的风险,而从去年四季度,风险开始明显的显性化。

16,更重要的是,面对如此的高难度动作,据称葛兰女士之前一直在孕期待产。

此处声明一下,小雅并非歧视女性,而是任何人(无论男性还是女性)扛着这么大的资金压力,在行业最艰难的时候要顶住压力,都极为困难,不亚于登顶喜马拉雅。

这相当于让基金经理上前线打仗,遇到了最艰难的仗,而一个需要休养的孕妇,承担其中最重的攻坚任务。这既不人道,对基民来说也不够负责任。

目前,葛兰管理的基金既没有增加新的基金经理,为葛兰的生产期做准备;面对滚滚入潮的申购资金,也没有限购,这让中欧基金和葛兰本人都面临着极大的道德风险拷问。

17,有人说,限购不让基民去 “抄底” 摊薄成本,才是不厚道的。这个看法,小雅并不认同。

一是,中欧基金真的认为医药股见底了吗?该怎么判断底部?判断错了呢?

二是,公募机构应该迎合或鼓励大众基民的 “抄底” 思维(此处,说的是抄底思维,而不是抄底)?

三是,即便是底,这么多大的资金量,也远远超过了医药基金的容量。即便市场还有一些容量,葛兰也得有足够的体能去应战。眼下,这些条件具备吗?

18,如果说葛兰遭遇了网络上一些暴力,很多非事实的部分被演义成了各种段子,让她蒙了一点儿冤,更冤的是基民。

看看信息和专业不对称的大众基民,去年下半年做了什么?

以下是小雅根据公开数据做的估算,先看 2021 年四季度的:

再看 2021 年三季度的:

简单理解,就是 2021 年三季度大约有 200 亿基金 “抄底” 葛兰的两只医药基金,四季度被埋,今年继续被深埋。

2021 年四季度,估计又有 160 亿基金 “抄底” 葛兰的两只医药基金,再被埋。

当然,这些只是根据申购赎回份额做的估算,申赎金额肯定不准确,但也不会距离事实太远,我们也只是看个大概情况。

19,但凡中欧基金和葛兰为基金容量考虑,为葛兰目前的身体状况考虑,2021 年下半年对散户做限购,都不会遭遇目前的道德指责。

可能中欧基金会说,限购并不一定会减少基民的 “抄底” 热情。但任何机构和任何人能控制、能要求的只有自己,应该去努力做到自己应该做的事情,而不是把责任推给他人。

小雅认为,这是中欧基金需要反思的:

一,专业门槛很高的产品是否卖到了合适的投资者?

二,卖完之后是否有足够的服务去解释和沟通,让投资者清晰知道产品的风险收益特征,合适和不适合的场景?

三,对于规模选择,是否根据产品的流动性、基金经理的投资能力做了足够的匹配?

过于看重短期的自我利益,迟早要还的。

20,如果说中欧基金 2021 年下半年做对了什么,应该是中欧医疗健康基金 2021 年 8 月的分红。也许减少了一些投资压力和投资者的损失。

尽管分红的目的未必是为了降低规模,也可能是减少赎回。毕竟,2021 年三季度,中欧医疗健康基金的赎回量也比较大,毛估估超过百亿。

三 持有葛兰的基金该怎么办?

21,可能现在大家更关心的是,要不要赎回葛兰的基金?还是要继续抄底?

要不要赎回,小雅没法给建议,这取决于每个人的持仓。

22,如果是小雅的亲友持有,小雅会这么对他说:

如果它只占你资产的很小一部分比例,跌到这个份上了,可赎可不赎,反正量也不大,就当买个教训吧。

如果它占有过高的比例,应该考虑赎回一部分。

一是,你不知道这样极端快速下跌的市场演绎会持续多久,持续的幅度有多大。通常,市场的极端会比很多投资者(包括机构)所能预料的大很多。

二是,它严重影响你的心情,毕竟,做投资的目的最终还是让自己的生活更美好,每天看着跳水,在网上当喷子,把自己的状态弄得乌七八糟,真犯不着。

23,至于要不要继续 “抄底”,小雅跟一个非常明确的答案:万万不可。

理由很简单:不懂的事情不做,也别总是想去挑战太难的事情。

过去两三年,很多读者不断来问小雅,能不能深访葛兰?能不能评价一下葛兰?小雅一直都只有同一个回答:没时间,也没能力。

一是,她管理基金的时间还不够长(现在也没满 7 年),而在她业绩最好的那两年,医药行业的赛道行业演绎得太热,估值越高的公司涨地越好,小雅不确定她的业绩是来自能力,还是来自敢于重仓高估值的公司,迎风高涨。

二是,医药的专业门槛实在太高了,小雅没有能力去真的问出有质量的问题。

三是,坦白说,葛兰女士也不会出来接受访谈。过去这么多年,葛兰从来没搭理过基民,除了在电影院播放的美女 + 才女的广告视频,用于卖产品。

24,小雅个人的理解,门槛更高的产品,更需要沟通,也更需要有一定专业常识的投资者去购买。

某种角度上,行业主题基金更适合机构大资金做行业配置工具,专业主题基金更是如此。

很可惜,我们都不是。

25,说到这里 ,应该很多基金公司的朋友会质疑,假设明知医药赛道的未来前景很好,公众不该参与?不该交给专业的人去做专业的事情?

小雅不这么认为。

过去这么多年,小雅访谈优秀基金经理们,他们都会提到,很多赚钱的机会太难,不是自己能赚到的,那就不赚呗,去跨 1 英尺的栏杆就行了,没必要非要去跨 7 英尺的栏杆。

这句话,对于基民也适用啊。

26,也会有人问,难道其他基金就不复杂了?当然也复杂,也需要一些基本的常识。

但相对来说,公募基金是标准化产品,当类型相同,它不像上市公司那样,有不同的行业领域特征,有不同的公司发展状况。整体上,公募基金比上市公司简单很多。

对于基民来说,需要花些时间去掌握一些投资行业的基本常识,和基金经理投资的底层逻辑和方法论,是需要花时间和功夫的。

如果我们真的相信世界上有 “躺赢”,要么是太天真,要么是贪婪!

但总体上,宽基(不限行业)和某些专业要求没那么高的行业基金,花些时间,我们大概率是能做一些辨识的,不像医药基金,专业门槛实在太高了。

说个真实经历,为了略知医药投资,小雅之前去一家专投医药的 PE 机构全天候呆了几天,参加公司所有最重要的投研会议、电话会议和高管交流。

结果,投研会听得一头雾水不说,很多前沿的医药研究,基金经理都是与海外专家全英文交流,把小雅直接听懵了。

27,如果你说自己宽基也看不懂,或者没有时间看,那就别盲目买,据说,85% 的人做投资,还不如把钱放在银行。

总之,不懂的事情不做,太难的事情也别做。值得做的事情,需要花时间去做,花时间的时候,选择最简单容易、又能满足基本需求的方式去做。

投资的世界,时时告诉自己,不偷懒,不贪婪。

四 关于两个不靠谱的传闻

28,聊完大家最关心的几个话题,来说说市场上各种不靠谱的传闻,我们借此多了解一些基金常识。

不能不说,很多网上传闻更多是情绪释放,缺少最基本的基金常识和认知。

作为基民战队中的一员,小雅非常能理解巨亏的基民情绪,但情绪并不能解决任何问题,反而会滋生很多问题。

智者芒格说,一定要理性,你可以任性的不理性,后果就是会面对糟糕的局面。

29,解决问题的最好方式提高我们的认知,葛兰基金的暴涨暴跌,让很多人认识到,靠运气赚到的钱,也会靠运气输回去,这句话不只是对基金而言,对基民也如此。

我们在选择基金经理时,有两个需要去学习的地方:

一是,要懂得查找核验重要信息,并且辨识信息真伪;

二是,尽量提醒自己,不要做简单的线性推理。比如,说到长期投资,就会有人质疑,如果长期持有乐视,岂不是完蛋了?并由此得出长期投资是错的。而这个结论本身是反常识的。

30,投资的结论有很多边界条件,懂的人都是在同一个语境和边界条件下对话,否则,每句话都有不存在的理由。

而在同一个语境和边界条件下对话的前提是,你会思考边界条件是什么,哪些环节是一环套一环,在不同的环嵌套下,哪些是常识,哪些是反常识。

比如,越跌越买,它的前置条件是它确实是好的资产,而你确实对它有非常深刻的认知和了解,才敢于在底部去大胆买入。

31,对于买基金,我们需要好到优秀的基金经理,并且我们对他 / 她有足够的了解和信任,才有 “抄底” 之说。

请问 “抄底” 葛兰的基民,有多少是真的看懂她了?对她是不是优秀的基金经理经理,是否有足够大的把握?

即便有比较大的把握,我们也需要给自己留一定的容错空间,小雅承认自己没有芒格的能力,找到一个李录就足够了,找到三、五个分散一下风险,还是有必要的。

32,现在,我们用常识来说说,最近最热闹、最离谱的传闻,一个是昨天广为流传的:

公募基金最好的地方就是有足够的信息披露,随便翻查一下数据,都知道这样的谣言有多离谱。

到 2021 年中报,葛兰的所有基金,机构持有仅 23 亿,机构从哪里能赎回 400 亿?

33,有人问,会不会是下半年机构进去 “抄底” 了?

一是,下半年新增的 600 亿资金,有 400 亿来自机构?这么高的比例就是外行张口就来的胡乱说。

二是,去年下半年,葛兰怀孕待产的消息大众基民不知道,这在机构中并不是秘密,有什么机构会去抄底管理资金超过 500 亿的待产基金经理?

还有人说,可能是不需要公开披露的专户账户,这个我们就不得而知了,不过,中欧基金后来很快辟谣了,相对来说,辟谣的可信度更高。

以小雅做了十多年的媒体经验而言,在机构辟谣之前,一个基本的常识是,当有巨大市场情绪释放时,投资者对各种传闻八卦保持一定的警惕,是没有坏处的。

34,另一个是,葛兰自己的申购和赎回,网上是这么传的:

其实这也不难验证,公募都有公开信息,翻一下 2020 年的半年报和 2021 年的半年报就行了。

先看 2020 年的中报(如下图),葛兰持有 0 到 10 万份。

再看 2021 年的中报(如下图),葛兰还是持有 0 到 10 万份。

并没有传闻中的申购了 500 万份,又赎回了 500 万份。都是 10 万份以内。

事实上,这点儿钱,哪怕申购了或者赎回了,也说明不了什么问题。

35,很多人还会骂,怎么持有的这么少?关于基金经理自购基金,既反映一些重要的事情,也并不能简单的推导某些结论。

36,总之,在不克制规模欲望这件事上,中欧基金和葛兰挨骂不冤,并且拖累了整个公募行业多多少少也要承担一些代价和成本。

但大量不靠谱的网络传闻,确实让他们蒙冤了。这些传闻反而把真正重要的事情掩埋了。

这个世界真真实实,存在各种荒诞和荒谬。我们睁大眼睛,清醒看着,也不能因此失去了信任能力。

没有评论:

发表评论